Rond deze tijd valt voor woningbezitters de WOZ-waarde op de mat. De WOZ-waarde wordt vastgesteld door de gemeente en wordt gebruikt voor het bepalen van enkele gemeentelijke belastingen en het eigenwoningforfait. Heb je een hypotheek zonder NHG dan kun je de WOZ-waarde in sommige gevallen ook gebruiken om een lagere hypotheekrente te bedingen. Veel consumenten met een hypotheek realiseren zich niet dat ze kunnen besparen.

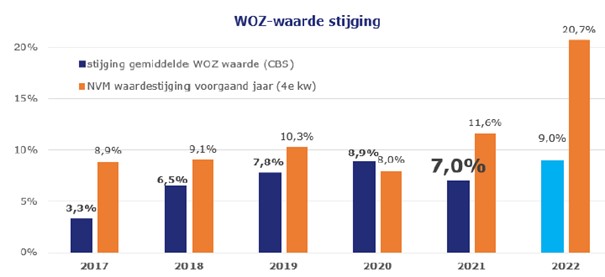

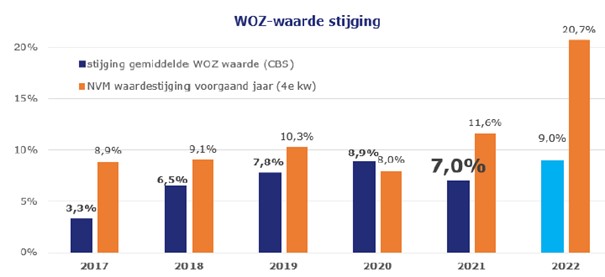

Ontwikkeling WOZ-waarde

De WOZ-waarde die je dit jaar ontvangt, geeft de waarde van de woning weer per 1 januari 2021. Dat is dus niet de waarde van nu, maar die van een jaar geleden. De stijging van de gemiddelde WOZ-waarde in het afgelopen jaar bedraagt 7,0%. Het is het zevende jaar op rij dat de gemiddelde WOZ-waarde steeg. Bedenk je daarbij dat het hier gaat om de gemiddelde WOZ-waarde, dus van alle woningen, dus niet alleen van koopwoningen. Bovendien kan de WOZ-waarde in jouw gemeente en zelfs van jouw specifieke woning natuurlijk meer of minder gestegen zijn, bijvoorbeeld door een verbouwing van de woning.

Hieronder laten we de ontwikkeling van de gemiddelde WOZ-waarde zien op basis van cijfers van het CBS. We hebben daarnaast ook de stijging van de woningprijzen gezet volgens de NVM (van het vierde kwartaal vergeleken met het vierde kwartaal van het jaar ervoor).

Hogere WOZ-waarde, hogere belastingen

Een hogere WOZ-waarde hoeft niet meteen te leiden tot hogere belastingen. Want als de tarieven zoals bijvoorbeeld het ozb-tarief of het eigenwoningforfait percentage naar beneden aangepast worden, dan kan ondanks de hogere WOZ-waarde de belasting gelijk of zelfs lager uitpakken.

Een voorbeeld is het eigenwoningforfait. Stel je had een woning met een WOZ-waarde van vorig jaar (peildatum 1-1-2020) van € 400.000,- . Als we daar de gemiddelde WOZ-waarde stijging op loslaten van 7,0%, dan staat er per peildatum 1-1-2021 als WOZ-waarde € 428.000,-. Over het belastingjaar 2020 moest je 0,60% van de WOZ-waarde als eigenwoningforfait meetellen voor de inkomstenbelasting, ofwel € 2.400,-. Over belastingjaar 2021 geldt als eigenwoningforfait percentage 0,50% van de WOZ-waarde en komt het eigenwoningforfait dus iets lager uit, namelijk op € 2.140,-. Netto scheelt dat ongeveer 8 à 9 euro in de maand.

De gemeentelijke belastingen zouden dus ook lager uit kunnen vallen als de gemeenten hun tarieven voor de gemeentelijke belastingen zouden verlagen. Coelo heeft berekend dat woningeigenaren gemiddeld een 3,5% hogere ozb-aanslag krijgen. Het gemiddelde tarief van de rioolheffing stijgt voor woningeigenaren met 3,2% en de afvalstofheffing met 2,1%.

Bezwaar maken tegen te hoge of te lage WOZ-waarde

Vind je dat je WOZ-waarde te hoog is vastgesteld, dan kun je bezwaar maken bij de gemeente. Als dit bezwaar gehonoreerd wordt, dan bespaar je dus op je gemeentelijke belastingen en de inkomstenbelasting. Ook als je vindt dat je WOZ-waarde te laag is vastgesteld, kun je bezwaar maken bij de gemeente. We gaan later in op de reden waarom dat interessant kan zijn. Je bewaar moet binnen zes weken na de zogenaamde dagtekening ingediend zijn. Vraag eerst bij de gemeente het taxatieverslag op.

Bij veel gemeenten kan dat digitaal via DigiD. In het taxatieverslag zie je welke woningen die rond 1-1-2021 zijn verkocht, met jouw woning zijn vergeleken. Op de site van WOZ-waardeloket kun je ook heel eenvoudig de WOZ-waarde vinden van vergelijkbare woningen, bijvoorbeeld die van de buren.

Geef in je bezwaar aan waarom jij vindt dat die woningen niet of juist wel goed vergelijkbaar zijn. Denk daarbij bijvoorbeeld aan de grootte van de woning, een dakopbouw of uitbouw, de staat van het onderhoud, de ligging, enzovoort. Geef verder aan welke vergelijkbare woningen in de wijk er volgens jou tegen een lagere of hogere prijs verkocht zijn. Voordat je bezwaar maakt tegen een te lage waarde kun je het beste eerst even contact opnemen met de gemeente. In een informeel gesprek kun je uitleggen waarom naar jouw mening de WOZ-waarde te laag is en kan er vaak snel een oplossing worden gevonden. Lukt dat niet, dan kun je altijd alsnog een formeel bezwaar indienen.

Waarom bezwaar maken tegen een te lage WOZ-waarde?

Heb je naar jouw idee een te lage WOZ-waarde gekregen, dan is dat in beginsel mooi meegenomen omdat je dan minder eigenwoningforfait bij hoeft te tellen en je minder onroerendzaakbelasting betaalt. Toch kan het soms aan te raden zijn, om toch bezwaar te maken tegen een lage WOZ-waarde. Heb je bijvoorbeeld plannen om je woning te gaan verkopen, dan is het fijn als de WOZ-waarde meer overeenkomt met de juiste waarde, omdat potentiële kopers de vrij toegankelijke WOZ-waarde mogelijk in hun prijsstelling mee kunnen nemen. Heb je een hypotheek zonder NHG, dan kun je de WOZ-waarde mogelijk gebruiken om een lagere hypotheekrente te krijgen.

Met hogere woningwaarde kun je soms honderden tot duizenden euro’s besparen. Als je een hypotheek hebt zonder NHG, dan betaal je een renteopslag. Hoe hoger je hypotheek is ten opzichte van de waarde van de woning, hoe hoger die renteopslag. Bij de meeste geldverstrekkers kun je bij voldoende waardestijging van je huis een lagere renteopslag krijgen. Dit kan als je een nieuwe rentevaste periode krijgt, maar bij een groot aantal geldverstrekkers ook tussentijds.

Het is daarbij super belangrijk om je te realiseren dat je zelf actie moet ondernemen. Geldverstrekkers gaan niet uit zichzelf actie ondernemen, want een lagere rente kost hen geld. Zorg er daarom voor dat als je een hypotheek hebt zonder NHG dat je elk jaar bekijkt of je rente lager kan. Een heel goed moment daarvoor is aan het begin van het jaar, als je ook de WOZ-waarde binnen krijgt. Want die geeft in ieder geval een goede indicatie van de waarde van je woning.

Hoeveel je rente omlaag gaat, hangt van meerdere factoren af:

- Met hoeveel is de waarde van je woning gestegen. Hoe langer geleden je de woning hebt gekocht, hoe groter de stijging van de waarde van de woning, en hoe meer de rente omlaag kan.

- De risicoklassen die een geldverstrekker kent. Het aantal risicoklassen verschilt per geldverstrekker en ook de hoogte van de rente-opslagen per risicoklasse.

- Mag je de hogere waarde aantonen met een WOZ-waarde of moet dit perse een taxatierapport zijn? Mag het met een WOZ-waarde, dan bespaar je de kosten van een taxatierapport. Maar bedenk wel dat een waarde uit een taxatierapport een stuk hoger kan liggen, waardoor soms ook de verlaging van de rente-opslag een stuk groter kan zijn.

De besparing van de rente kan een tiende zijn, maar soms ook meerdere tienden. Dat scheelt al snel honderden euro’s per jaar en bedenk dat die lagere rente ook voor de komende jaren geldt, zodat de besparing vaak in de duizenden euro’s loopt.

Een rekenvoorbeeld

Stel je hebt een aantal jaar geleden een woning gekocht voor € 400.000,- en je hebt een annuïteitenhypotheek afgesloten van € 350.000,- 10 jaar vast tegen een rente van bijvoorbeeld 3% (inclusief een rente-opslag). Je had een volledige hypotheek nodig en dus bedroeg je hypotheek 100% in verhouding tot de waarde van je woning.

Stel dat je nieuwe WOZ-waarde is vastgesteld op € 535.000,- en dat je hypotheek dankzij aflossingen inmiddels is gedaald naar € 300.000,-. De hypotheek in verhouding tot de waarde van de woning bedraagt nu minder dan 60%. De kans is groot dat je renteopslag met een paar tienden omlaag kan. Bij een verlaging van bijvoorbeeld 0,3% hebben we het toch over een besparing van bijna € 1.000,- per jaar.

Te veel consumenten realiseren zich onvoldoende dat ze dankzij hun hogere woningwaarde een lagere rente kunnen krijgen. Of ze denken dat een lagere rente van een paar tienden weinig zoden aan de dijk zet. Maar dat is zonde, omdat ook zelfs een kleine renteverlaging behoorlijk kan schelen. Maar bedenk ook dat bij sommige mensen de rente-opslag soms met meer dan een half procent omlaag kan, dan heb je het over enorme bedragen aan potentiële besparing.

Je financieel adviseur kan voor je bekijken wat de mogelijkheden zijn bij jouw geldverstrekker en beoordelen of het misschien interessanter is om een taxatierapport op te vragen. Hij kan ook bekijken of door over te sluiten naar een andere geldverstrekker de besparing nog groter gemaakt kan worden.

Maak een afspraak