Als toezichthouder, waarschuwde de Autoriteit Financiële Markten (AFM) afgelopen week, voor de risico’s van het verzilveren van de overwaarde op een woning. Gelukkig onderschrijft de AFM ook dat er een groeiende behoefte is aan overwaarde hypotheken, waaronder ook de verzilverhypotheek. Van Bruggen Adviesgroep hoopt dat het aantal geldverstrekkers dat overwaarde hypotheken aanbiedt de komende jaren fors zal groeien, zodat er steeds meer en betere producten komen voor de groeiende groep ouderen die van deze producten gebruik willen maken.

Groeiende groep AOW’ers, die ook nog eens veel overwaarde hebben

Door de vergrijzing groeit het aantal AOW’ers en die wonen steeds vaker in een koopwoning. Het gaat om 1,2 miljoen koopwoningen. Deze AOW’ers vormen een steeds belangrijkere groep op de koopwoningmarkt. Eén op de vier koopwoningen is nu al in het bezit van een AOW’er (gebaseerd op cijfers van het CBS over 2019). Bovendien komt er nog een hele grote groep AOW’ers aanzetten; er zijn namelijk ruim 900.000 huishoudens in de leeftijdscategorie tussen de 55 en 65 jaar die een koopwoning hebben en binnen ongeveer 10 jaar ook allemaal tot de AOW’ers behoren.

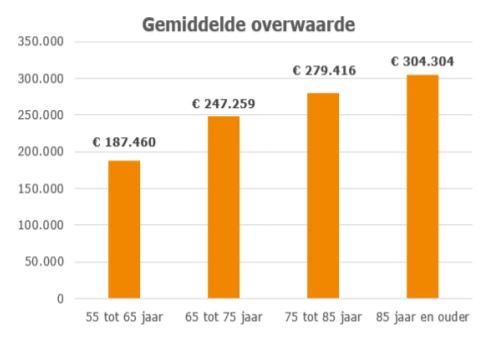

Deze ouderen beschikken over het algemeen over veel overwaarde, en dit stijgt zelfs naarmate de leeftijd toeneemt. Zie de tabel hiernaast. Waarbij we er uiteraard wel rekening mee moeten houden dat er op individueel niveau grote verschillen kunnen zijn en het gemiddelde ook zwaar vertekend wordt door het grote aantal AOW-gerechtigde huishoudens dat helemaal geen hypotheek meer heeft.

De beste hypotheek is geen hypotheek

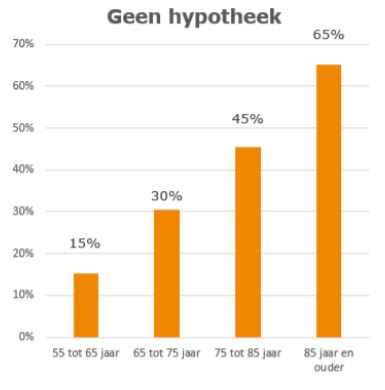

Voor de meeste huishoudens geldt dat het pensioeninkomen een stuk lager ligt dan het inkomen tijdens het werkzame leven. Het is dan ook prettig als je een lage of helemaal geen hypotheek meer hebt. Van de 85-plussers geldt dit in maar liefst 65% van de gevallen. Maar ook in de leeftijdscategorie 65 tot 75 jaar heeft nog altijd 30% een hypotheekvrije woning.

Overwaarde uit stenen halen

Veel AOW’ers hebben overwaarde in hun woning. Als je verder weinig vermogen (spaargeld) hebt, dan kan het zijn dat je een deel van die overwaarde graag te gelde wilt maken. We geven een paar voorbeelden.

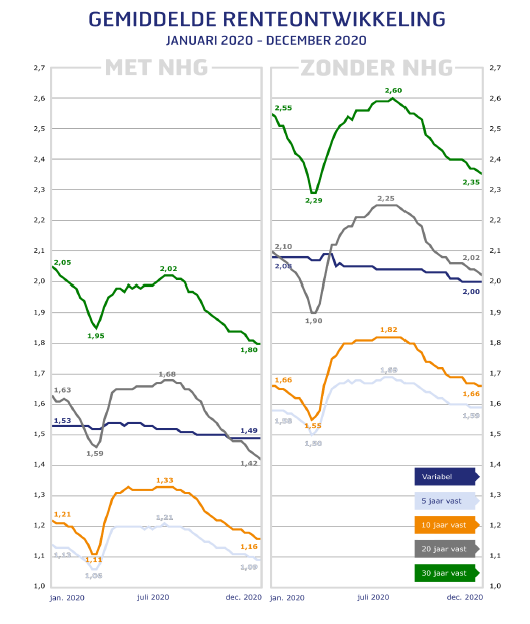

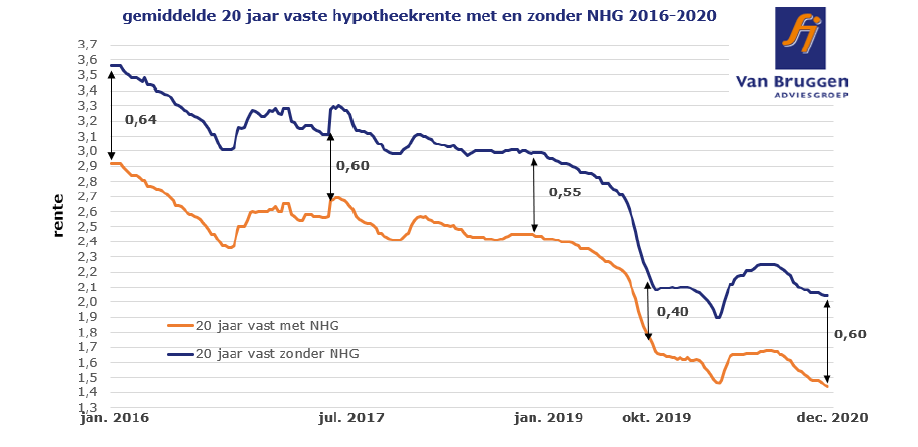

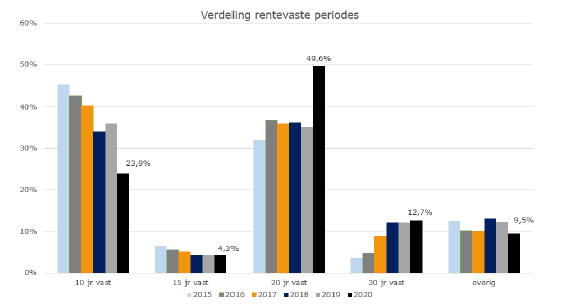

Extra hypotheek nemen

Wil je een deel van de overwaarde in geld omzetten, dan kun je in de meeste gevallen gewoon een extra hypotheek afsluiten als je inkomen voldoende is. Vaak wordt dan een aflossingsvrije hypotheek gekozen, omdat die de laagste maandlasten geeft. Je betaalt tenslotte alleen rente en die staat op dit moment ook nog eens historisch laag. Soms stelt de geldverstrekker verplicht dat je voor een deel of de volledige extra hypotheek maandelijks moet aflossen.

Met de overwaarde kun je in beginsel doen wat je zelf wilt. Bedenk je wel dat de rente in beginsel niet aftrekbaar is (tenzij het een annuïteiten- of lineaire hypotheek is, waarbij de hypotheek gebruikt wordt voor verbouwing of onderhoud van de woning).

Van annuïteit of lineair naar aflossingsvrij

Een andere manier om je besteedbaar inkomen te vergroten is om je bestaande hypotheek, als dit bijvoorbeeld een annuïteitenhypotheek of lineaire hypotheek is, om te zetten in een aflossingsvrije hypotheek. Afhankelijk van de hoogte van de hypotheek en de rente die je betaalt kan dit veel schelen in de maandelijkse hypotheeklast en houd je dus meer geld over voor andere zaken. Een geldverstrekker zal hier vaak alleen mee akkoord gaan als je een behoorlijk stuk overwaarde in de woning hebt zitten.

Verzilver-/opeethypotheek

Wil je in één keer of maandelijks een extra bedrag ter beschikking hebben, maar is je inkomen onvoldoende om een ‘reguliere’ hypotheek af te sluiten, dan kan de verzilver- of opeethypotheek soms uitkomst bieden. Je neemt dan in één keer of periodiek een bedrag op, dat opgeteld wordt bij je hypotheekschuld en ook de maandelijks te betalen rente wordt er bij opgeteld. Je hypotheek blijft dus maar groeien en je overwaarde wordt steeds kleiner. Maar het maakt ook mogelijk dat je nu iets ruimer kunt leven.

Er zijn verschillende verzilverhypotheken op de markt met elk hun eigen voorwaarden en te betalen rente. Je financieel adviseur kan je vertellen welke product goed bij jou aansluit en je wijzen op de risico’s. Want je gaat uiteindelijk wel je overwaarde opeten en dat kan bij sommige producten ook betekenen dat je op een bepaald moment de woning moet verkopen. Ook blijft er voor erfgenamen minder over.

Tot slot een mooi voorbeeld voor wie een verzilverhypotheek interessant kan zijn: Een stel dat net met pensioen is gegaan heeft jarenlang netjes afgelost op de hypotheek en nog slechts een hypotheek van € 100.000,- terwijl de woning € 500.000,- waard is en ze slechts AOW en een kleine pensioenuitkering hebben. Ze willen graag de komende jaren nog van het leven genieten en in het post-coronatijdperk lekker gaan reizen. Maar daarvoor hebben ze het geld niet, want dat zit vast in de overwaarde. Ze kunnen hun huis, waar ze nu nog fijn in wonen, verkopen en nu alvast naar een goedkoper appartement verhuizen of duur gaan huren. Als die er al zijn. Maar het zou mooi zijn als ze er ook voor kunnen kiezen om nog een aantal jaar in hun woning te blijven wonen en via een verzilverhypotheek maandelijks een extra bedrag uit de overwaarde op te nemen en te reizen. De hypotheek stijgt door die opname en het bijschrijven van de rente en de overwaarde daalt, maar ze kunnen voorlopig wel hun beide dromen waarmaken: reizen en voorlopig in de huidige woning blijven wonen. Als dit stel bereid is om de woning over een aantal jaar te verkopen, en zich bewust is dat dit bij bijvoorbeeld dalende huizenprijzen sneller noodzakelijk kan zijn, dan is de verzilverhypotheek een mooie oplossing.

Blijf op de hoogteSchrijf je nu in voor de nieuwsbrief en blijf op de hoogte van het laatste (rente)nieuws.

Bedankt voor uw aanmelding.