Een aantal van de trends die we in de afgelopen jaren hebben gezien, krijgen een vervolg in 2022. Maar sommige trends zetten naar onze verwachting niet door in 2022.

1. Einde in 2022 aan dalende gemiddelde hypotheekrentes

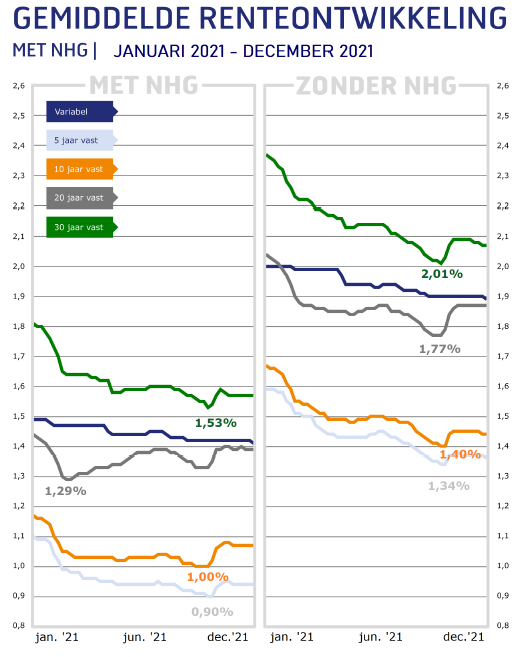

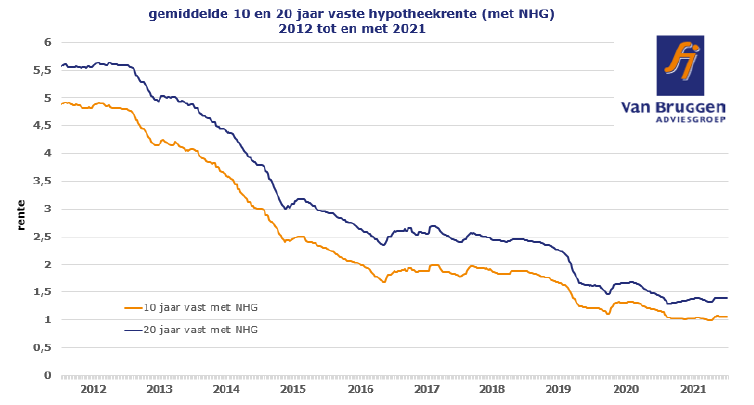

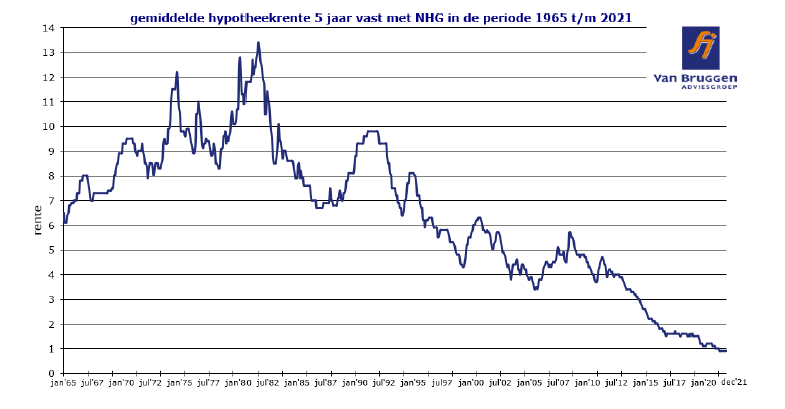

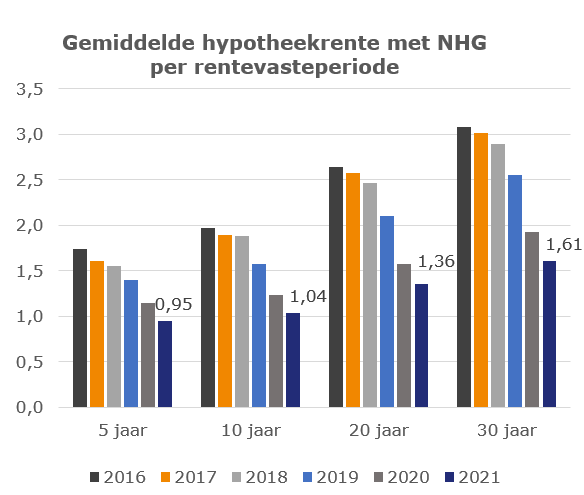

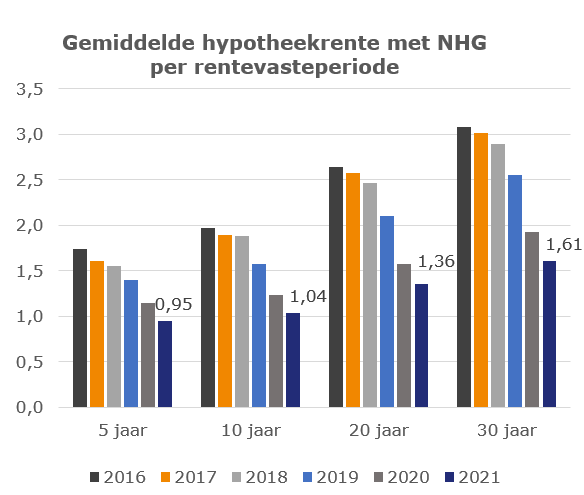

In de periode 2016-2021 gingen de gemiddelde hypotheekrentes voor de rentevaste periodes van 5, 10, 20 en 30 jaar elk jaar omlaag.

Ditzelfde beeld zien we bij de gemiddelde hypotheekrentes zonder NHG.

Zoals in het eerdere artikel al aangegeven, is onze verwachting dat 2022 een trendbreuk gaat brengen. Wij verwachten dat de gemiddelde hypotheekrentes met 0,2 à 0,4% gaan stijgen.

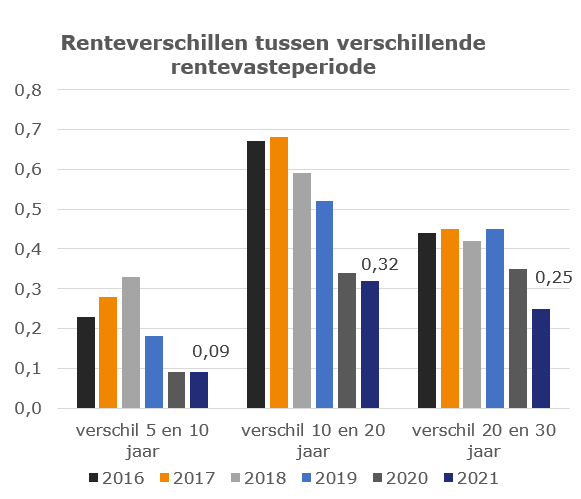

2. In 2022 einde aan dalende renteverschillen tussen verschillende rentevaste periodes

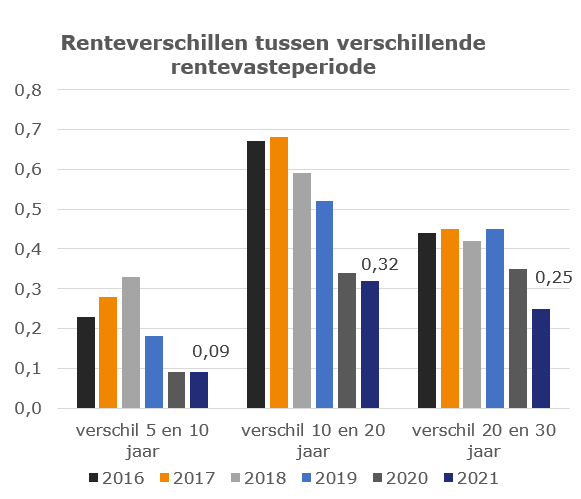

In de periode 2016-2021 groeiden de gemiddelde hypotheekrentes van verschillende rentevaste periodes steeds meer naar elkaar toe.

De grootste daling was te zien bij het verschil tussen 10 en 20 jaar vast. Dit verschil halveerde in vijf jaar tijd van 0,68% naar 0,32%. Je betaalt dus slechts 0,32% extra rente maar krijgt wel 10 jaar langer zekerheid over de hoogte van je maandlasten. Dat verklaart mede de grote stijging van de populariteit van de 20 jaar rentevaste periode (zie 3).

Voor 2022 verwachten wij dat de verschillen weer een heel klein beetje

groter worden.

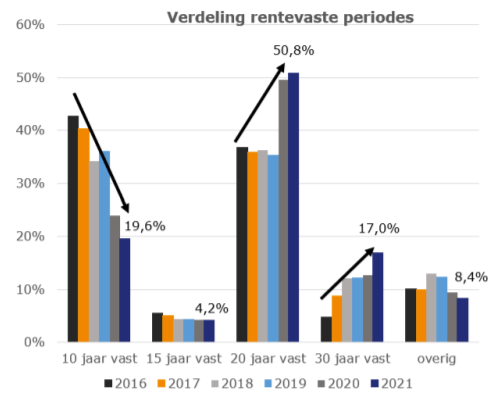

3. Lang vast blijft populair en stijgt waarschijnlijk in 2022 verder door

Consumenten zijn de hypotheekrente steeds langer vast gaan zetten in de afgelopen zes jaar. Ruim van de helft afgesloten rentevaste periodes is op dit moment 20 jaar vast. Dat is ten koste gegaan van 10 jaar vast. De grootste groei zat in 2021 bij 30 jaar vast.

Hoewel wij verwachten dat de verschillen tussen rentevaste periodes weer iets groter worden, denken wij wel dat de trend van langer vastzetten zich verder zal doorzetten in 2022.

De in de grafiek genoemde percentages slaan op het aandeel van de desbetreffende rentevaste periode ten opzichte van het totaal in 2021.

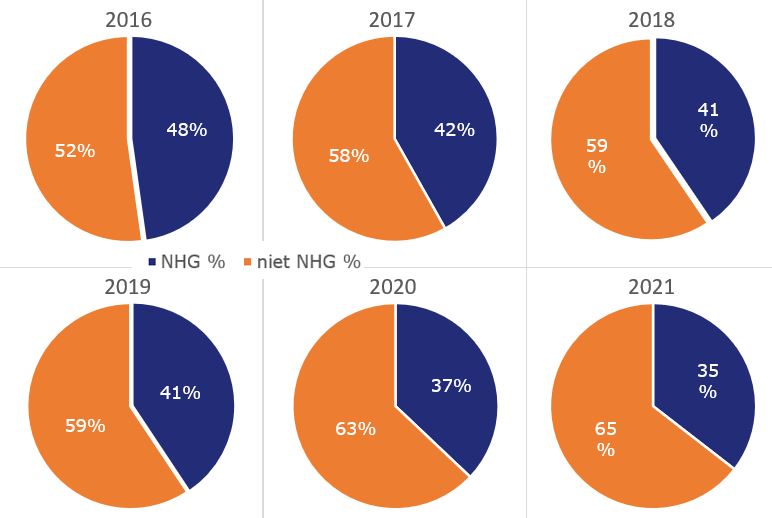

4. Daling aandeel NHG hypotheken zet door in 2022

Het percentage aankopen dat met NHG gefinancierd wordt, daalde van 48% in 2016 naar slechts 35% in 2021.

Belangrijke oorzaak is dat de stijging van de NHG-kostengrens minder hard gaat dan de gemiddelde stijging van de huizenprijzen. Het aandeel NHG zal dan ook verder afnemen in 2022.

Kijken we niet alleen naar de woningaankopen maar naar alle hypotheken, dan is het aandeel in de periode 2016 tot en met 2021 zelfs gedaald van 39% naar 29%.

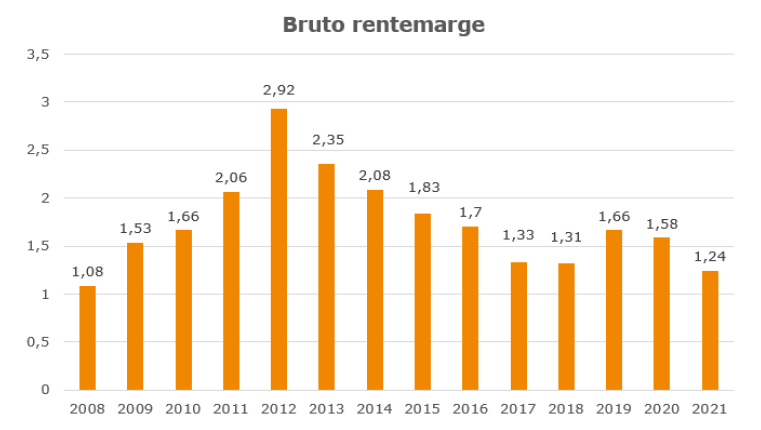

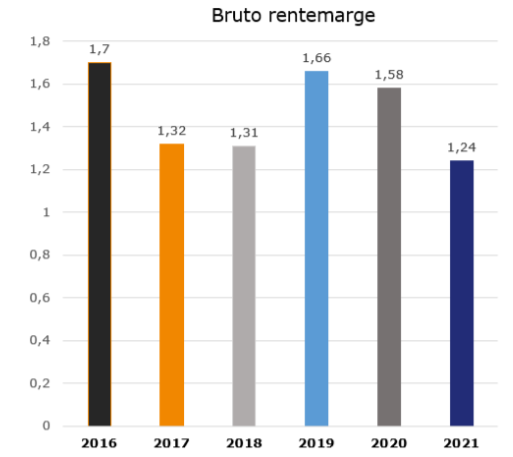

5. Er lijkt weinig ruimte voor verdere verlaging van de bruto rentemarge in 2022

De bruto rentemarge bereikte in 2021 het laagste niveau in 13 jaar tijd.

Vanwege het feit dat we geen inzicht hebben in de daadwerkelijke inkoopprijzen en de verschillende kosten die komen kijken bij hypotheken, hanteren we als vergelijkingsmaatstaf voor de brutomarges (dus voor kosten) het verschil tussen de kapitaalmarktrente (10 jaar) en de gemiddelde 10 jaar vaste hypotheekrente met NHG.

Wij verwachten dat de concurrentiestrijd fel blijft op de Nederlandse hypotheekmarkt in 2022. Toch verwachten wij geen serieuze verdere daling, omdat de marges al klein zijn.

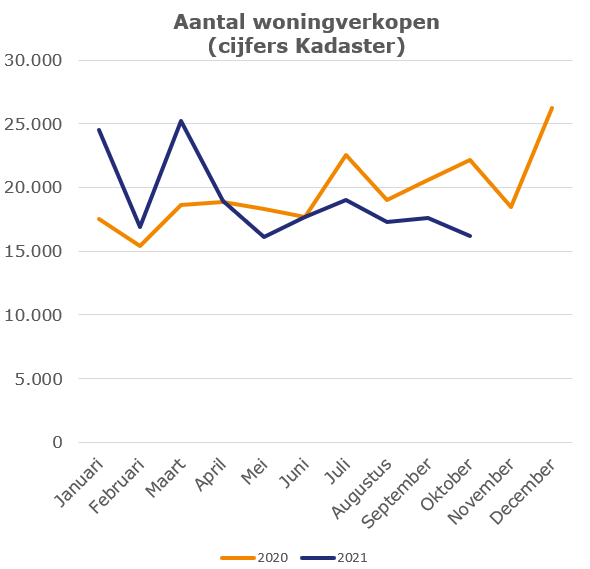

6. Daling woningaankopen en stijging woningprijzen in 2022

Na een flitsende start in 2021 dankzij de vrijstelling van de overdrachtsbelasting voor ‘starters’, is het aantal gepasseerde woningen vanaf het tweede kwartaal steeds verder teruggezakt ten opzichte van 2020.

Steeds meer starters kunnen geen woning meer kopen en steeds meer doorstromers zijn niet bereid om de hoofdprijs te betalen voor een andere koopwoning.

De dalende trend qua aantal woningverkopen zal zeker aanhouden in 2022. De kans is groot dat het aantal woningverkopen in 2022 uitkomt onder de 200.000 en dat zou het laagste niveau zijn in zeven jaar tijd. In de periode 2016 tot en met 2021 zat het altijd boven de 214.000.

Het is ook erg lastig om een goede voorspelling te kunnen doen van de ontwikkeling van de woningprijzen in 2022. De vraag is nog steeds veel groter dan het aanbod, waardoor er een woningtekort is. Steeds meer bestaande woningbezitters haken af om een nieuwe, duurdere koopwoning te kopen en nieuwbouw is er ook onvoldoende om te voldoen aan de inhaalvraag. De prijzen zullen dan ook door blijven stijgen in 2022, maar waarschijnlijk niet zo absurd als in het afgelopen jaar. Het is te hopen dat het nieuwe kabinet voortvarend aan de slag gaat met de uitdagingen op het gebied van de woningmarkt. Maar daar hoeven we in 2022 nog weinig van te verwachten, qua aantal nieuw op te leveren woningen.

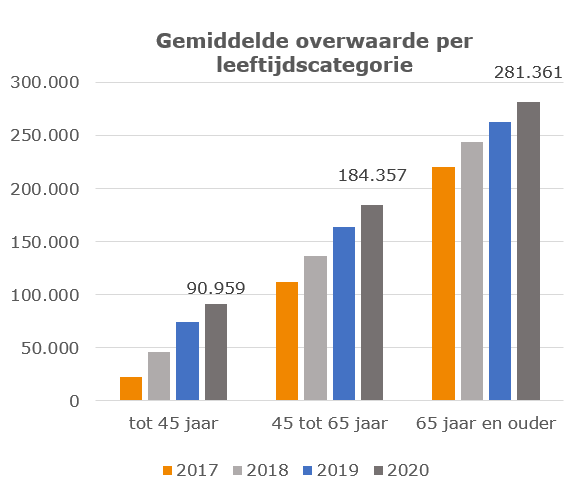

7. Overwaarde blijft stijgen in 2022

De gemiddelde overwaarde is voor alle leeftijdscategorieën fors gestegen in de jaren 2017 tot en met 2020. De cijfers zijn gebaseerd op cijfers van het CBS en zijn nog niet bekend over 2021.

De stijgende trend kunnen we met zekerheid doortrekken voor het jaar 2021 en wij verwachten dat de groei ook door zal zetten in 2022.

Steeds vaker wordt de overwaarde benut om een lagere rente-opslag te krijgen, een verbouwing te realiseren of als consumptief doel. Bijvoorbeeld om een grote consumptieve uitgave te doen of het pensioen aan te vullen.

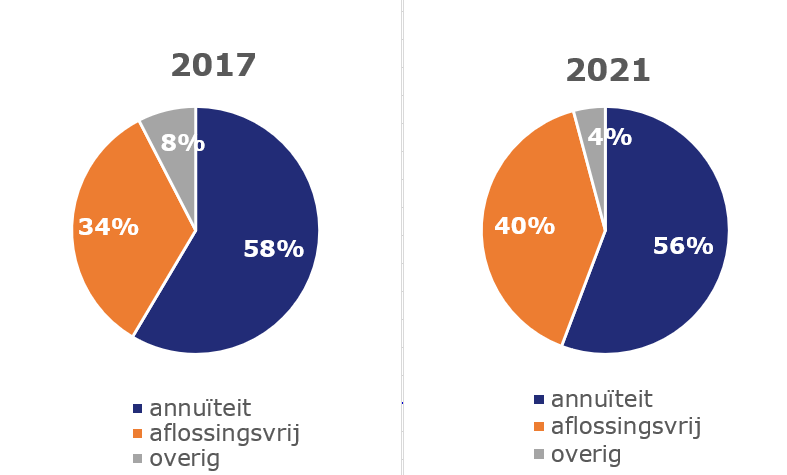

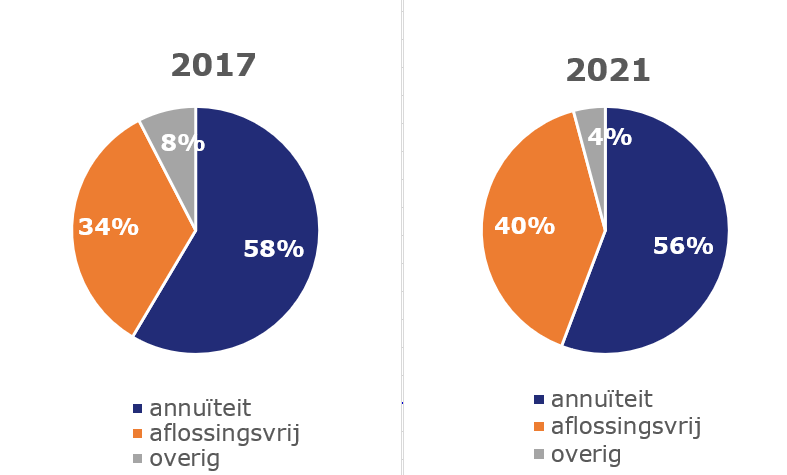

8. Aandeel aflossingsvrije hypotheken stijgt door in 2022

In de afgelopen vijf jaar is het aandeel aflossingsvrije hypotheken gegroeid. In 2022 verwachten wij dat de groei verder door zal zetten. Dat is te danken aan enerzijds de lagere rente en anderzijds de grote overwaarde.

Daarbij zien we ook dat het aandeel aflossingsvrij bij de 50-plusser substantieel hoger ligt dan de 50-minner. De stijging van het aandeel

aflossingsvrij geldt overigens voor zowel de 50-plusser als de 50-minner.

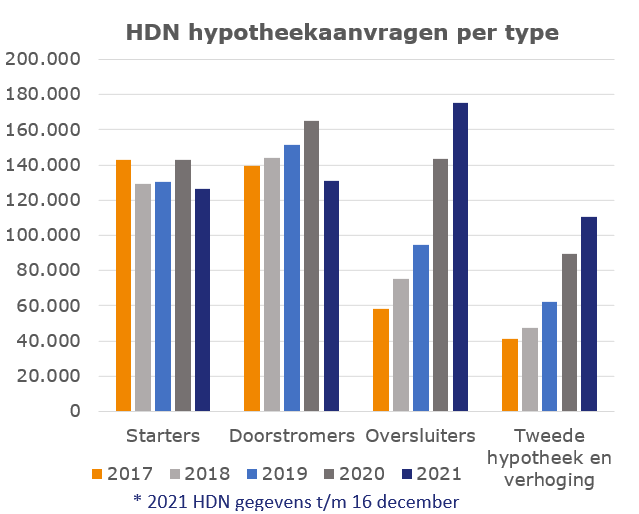

9. Verbouwingen en oversluitingen blijven populair in 2022

Hoewel de cijfers over 2021 niet volledig zijn (t/m half december) kunnen we nu al zien dat het aantal hypotheekaanvragen gerelateerd aan woningaankopen voor zowel starters als doorstromers dit jaar terugloopt. Wij verwachten dat die terugloop in 2022 verder doorzet.

Wij verwachten dat de groei in oversluitingen doorzet in 2022;

zeker als de hypotheekrente inderdaad gaat stijgen. Ook denken wij dat de stijging van tweede hypotheken en hypotheekverhogingen doorzet. Het aantal verbouwingen en benutting van overwaarde neemt naar onze verwachting toe in 2022.

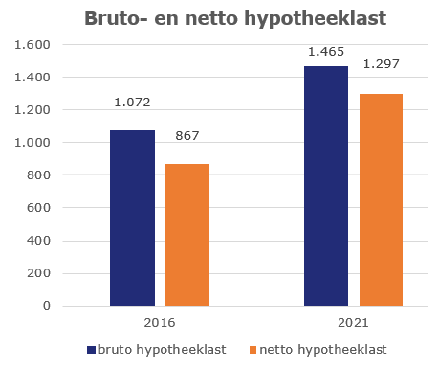

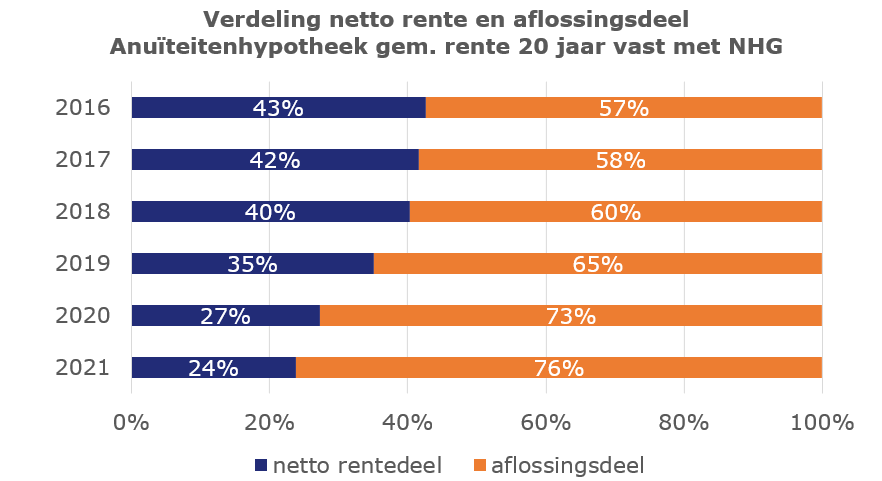

10. Aflossingsdeel in annuïteitenhypotheek fors gegroeid

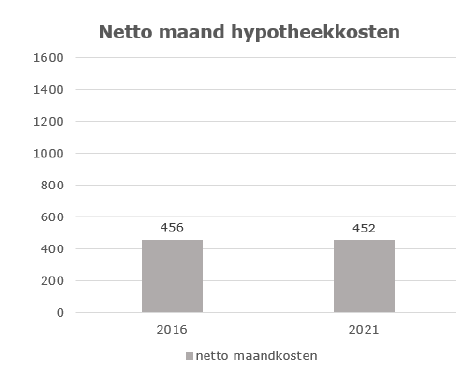

Dankzij de sterk gedaalde rente bestaat een steeds groter deel van de netto maandlast uit aflossing.

Uitgaande van de gemiddelde 20 jaar vaste hypotheekrente met NHG, gaat maar liefst 76% van de netto maandlast in het eerste jaar naar jezelf. Want dat is aflossing, waardoor je hypotheekschuld minder wordt. In 2022 zal dit slechts heel beperkt afnemen als de rente iets stijgt.

Blijf op de hoogteSchrijf je nu in voor de nieuwsbrief en blijf op de hoogte van het laatste (rente)nieuws.

Bedankt voor uw aanmelding.