Het CBS maakte vorige week bekend dat er steeds meer 65-plussers aan het werk zijn. Inmiddels 300.000, waarvan bijna 200.000 in de leeftijd van 65 tot 70 jaar, ruim 70.000 in de leeftijd van 70 tot 75 jaar en 30.000 is 75 jaar of ouder. Die groei komt enerzijds door het opschuiven van de AOW-leeftijd naar op dit moment 66 jaar, maar ook door de vergrijzing.

De grootste groei zit de laatste jaren bij de 65-jarigen. Was in 2003 slechts één op de drie 65-jarigen aan het werk, in 2020 is dat gestegen naar vier op de tien.

De illusie van eerder stoppen met werken

Uit onderzoek van SD Worx, een internationaal HR-bedrijf, blijkt dat de meeste 55-plus werknemers willen werken tot hun 66e. En dat is wellicht niet alleen willen, maar ook moeten, vanuit financieel oogpunt. Jonge werknemers geven aan dat ze door willen werken tot gemiddeld hun 60e. Interessant is dus dat jongeren dus vaak een idee hebben van eerder stoppen met werken, terwijl bij oudere werknemers al veel meer de realiteit is ingedaald dat er waarschijnlijk tot de AOW/pensioengerechtigde leeftijd doorgewerkt moet worden. En dat er hoogstens misschien een paar maanden eerder gestopt kan worden met werken, in plaats van jaren. Een andere opvallende conclusie uit dit internationale onderzoek is dat binnen de categorie 55-plussers bijna twee op de tien aangeeft het niet erg te vinden om langer te werken dan de wettelijke pensioenleeftijd. Aan de andere kant geeft bijna drie op de tien aan dat niets hen langer aan het werk kan houden na het bereiken van de pensioenleeftijd.

Financieel voorbereiding op pensioen of eerder stoppen met werken

Goede intenties ten spijt, bereiden de meeste Nederlanders zich niet goed voor op hun pensioen of de wens om eerder te stoppen met werken. Uit onderzoek van Wijzer in Geldzaken uit 2020 bleek dat slechts één op de vijf zich geregeld verdiept in de eigen pensioensituatie. Ruim één op de drie 55-plussers heeft zelfs spijt dat ze zich niet eerder verdiept hebben in hun pensioensituatie. Hoe kun je inzicht krijgen in je financiële situatie bij pensionering?

Via mijnpensioenoverzicht.nl kun je met je DigiD heel makkelijk inzicht krijgen in je verwachte pensioeninkomen. Je ziet een schatting wat je aan AOW gaat krijgen en wat je aan pensioen krijgt op basis van wat je via je werkgever(s) hebt opgebouwd. In het overzicht staat overigens niet wat je zelf nog aan pensioen opbouwt via een lijfrenteverzekering of lijfrenterekening. Je kunt zien of je een pensioentekort hebt en welk inkomen je eventuele partner of kinderen krijgen bij overlijden van jezelf.

Een pensioentekort hoeft niet meteen te betekenen dat je financieel een probleem hebt als je met pensioen gaat. Daarvoor moet je namelijk niet alleen naar je inkomsten kijken maar ook naar je uitgaven. In veel gevallen zijn je maandelijkse uitgaven lager dan nu.

De twee belangrijkste oorzaken zijn:

- Door volledige of gedeeltelijke aflossing van de hypotheek zijn de maandelijkse woonlasten fors lager of misschien wel nul.

- Doordat veelal de kinderen het huis uit zijn, vervalt een belangrijke kostenpost.

Stel dat je pensioeninkomen netto € 400,- per maand lager geschat wordt dan je huidige netto inkomen. Een belangrijke kostenpost zijn je hypotheeklasten. Als door aflossing van een deel of de volledige hypotheek je toekomstige hypotheeklasten € 400,- of meer omlaag gaan, dan heb je feitelijk evenveel te besteden als nu. De aflossing op je hypotheek is dan dus in feite een mooie pensioenvoorziening.

Het is zaak om inzicht te krijgen in je inkomsten na pensionering, maar dus ook in je uitgaven. Die uitgaven zijn natuurlijk ook erg afhankelijk van wat je na pensionering van plan bent om te gaan doen. Ga je veel meer reizen, uit eten of start je een dure hobby, dan moet je daar natuurlijk rekening mee houden. Aan de andere kant zijn er ook wel bepaalde uitgaven die omlaag gaan of verdwijnen. Niet alles is nu al in beton gegoten, maar je kunt wel een goed eerste beeld krijgen. Dan weet je ook of je eventueel nog iets moet repareren. Daarbij geldt, hoe eerder je er mee begint, hoe lager de financiële investering hoeft te zijn. Omdat je een langere periode rendement kunt behalen.

Periodieke controle

Het is ook raadzaam om je pensioensituatie periodiek opnieuw na te laten kijken. In je eigen leven maar ook in de markt veranderen zaken, die allemaal invloed kunnen hebben. We noemen een paar zaken

Hoe zit het bijvoorbeeld met je hypotheek?

- Tot wanneer heb je hypotheekrenteaftrek? En misschien schaft een toekomstig kabinet de hypotheekrenteaftrek wel (geleidelijk) af; wat betekent dat dan voor je netto hypotheeklasten?

- Kun je als je pensioeninkomen een stuk lager is, wel een nieuwe hypotheek afsluiten als je nu een (deels) aflossingsvrije hypotheek hebt en je aan het einde van de looptijd van de hypotheek komt?

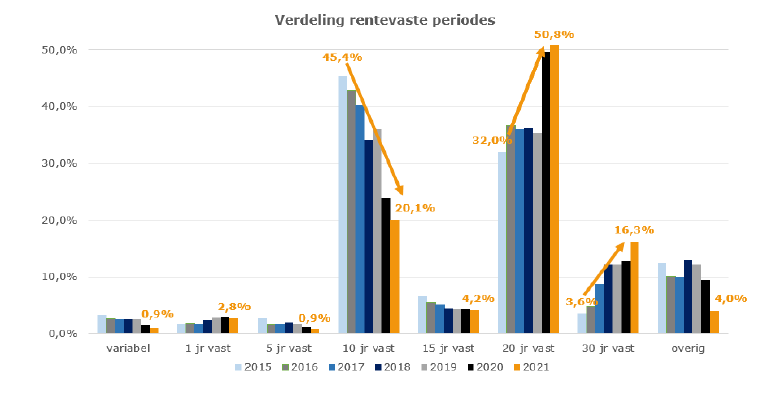

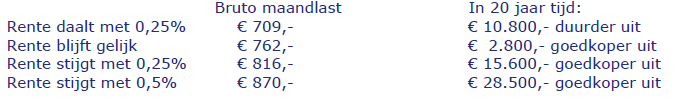

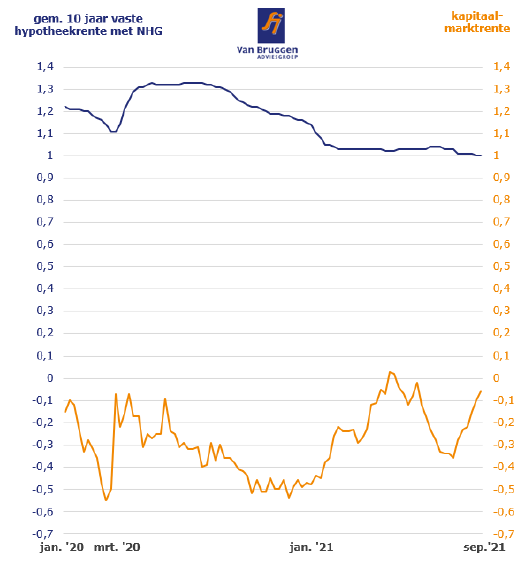

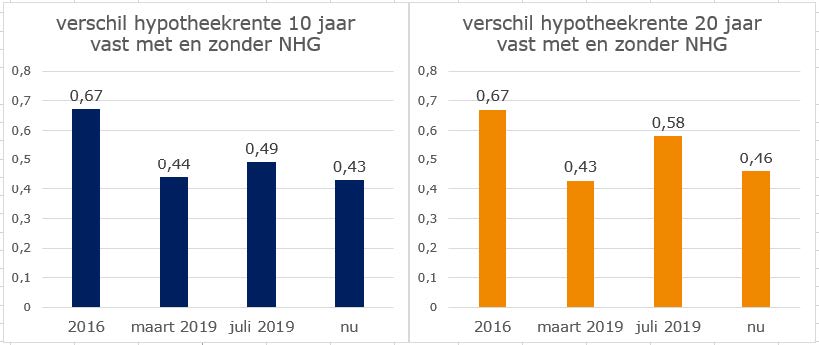

- Voor hoe lang staat je rente nog vast en wat betekent het voor je hypotheeklasten als de rente voor een volgende rentevaste periode een stuk hoger staat?

Hoe zit het met je dromen en wensen?

- Misschien droom je wel van reizen, een vakantiewoning, een bepaalde hobby of een andere woning. Je dromen en wensen zijn ook niet statisch, maar wijzigen in de loop van de tijd. Bijvoorbeeld ook door de staat van je gezondheid, maar ook of je met z’n tweeën bent of alleen.

Wanneer mag je met pensioen en hoe zit het met de hoogte van het pensioen?

- De AOW-leeftijd gaat omhoog: naar 67 jaar in 2024 en daarna stijgt die mee met de levensverwachting (bij elke stijging van één jaar levensverwachting gaat de AOW-leeftijd omhoog met acht maanden). Op basis van de huidige verwachtingen zal iemand die geboren is in 1970 waarschijnlijk op 68-jarige leeftijd met pensioen en iemand die geboren is in 1982 mag waarschijnlijk op 69-jarige leeftijd met pensioen.

- Wil je eerder stoppen met werken of (deels) minder gaan werken? Of wil je deels langer doorwerken dan je pensioenleeftijd?

- Als je wijzigt van baan kan dit ook gevolgen hebben voor je pensioen, omdat je nieuwe werkgever een andere pensioenregeling heeft dan je huidige werkgever?

- Wat betekent het nieuwe pensioenstelsel voor de hoogte van mijn pensioen?

- Wat betekent het als je relatie eindigt? Kun je dan nog in je woning blijven wonen?

- Wat zijn de financiële gevolgen als mijn partner komt te overlijden?

Doorwerken na pensioenleeftijd

Tot slot willen we nog even terug naar het CBS onderzoek. Interessant is dat er steeds meer ouderen zijn, die ook na het bereiken van hun pensioenleeftijd blijven werken. Al is dat vaak wel voor minder uren. Zij werken over het algemeen omdat het kan en niet omdat het (financieel) moet. Het zijn mensen die het fijn vinden om te werken en er zitten ook veel zelfstandige ondernemers tussen. Met de verdergaande vergrijzing en het steeds verder oplopend aantal vacatures, is het zaak voor de overheid, werkgevers en vakbonden om de arbeidsparticipatie van deze groep mensen zoveel mogelijk te stimuleren.

Blijf op de hoogteSchrijf je nu in voor de nieuwsbrief en blijf op de hoogte van het laatste (rente)nieuws.

Bedankt voor uw aanmelding.