Iemand die in 2023 van plan is om een woning te kopen, gaat meestal eerst langs bij een financieel adviseur om te informeren naar de maximale hypotheek. Zo weet je hoeveel je maximaal kunt bieden op een woning. In 2024 krijg je niet meer één bedrag mee, maar een lijstje van maximale hypotheekbedragen. Door de hogere energieprijzen zagen we de afgelopen jaren dat het energielabel veel belangrijker is geworden voor woningkopers. Met de nieuwe hypotheeknormen zal dit zeker voor goedkopere woningen en woningen in het middensegment een nog belangrijkere factor worden.

Een voorbeeld

Een single man van 35 jaar heeft een jaarinkomen van € 75.000,- en heeft daarnaast

€ 50.000,- spaargeld. Hij wil zijn eerste woning kopen. Op basis van de huidige gemiddelde 10 jaar vaste hypotheekrente van 4,52% kan deze man op dit moment ruim € 356.000,- lenen.

Laten we er voor het gemak van uitgaan dat alle bijkomende kosten voor de aankoop van een woning en het regelen van de financiering € 10.000,- bedragen. Dan kan deze single man op zoek gaan naar een woning van rond de € 406.000,-. Dat is de maximale hypotheek van

€ 356.000,- plus € 40.000,- spaargeld.

In 2024 gaat het energielabel van de woning een belangrijke rol spelen. Op basis van de nieuwe hypotheeknormen in 2024 kan deze man maximaal ruim € 354.000,- lenen als de woning een energielabel E, F of G heeft. De maximale koopprijs van de woning komt in dat geval iets lager uit dan in 2023, namelijk op € 404.000,-. Daarbij gaan we uit van € 354.000,- aan hypotheek en € 40.000,- spaargeld.

Koopt deze man een woning met een energielabel C of D, dan komt een woning van maximaal

€ 409.000,- in beeld. De maximale hypotheek bedraagt dan ruim € 359.000,- en daar komt zijn € 40.000,- aan spaargeld bij.

Een woning met een label A of B ligt binnen bereik als die maximaal € 414.000,- kost. De maximale hypotheek bedraagt dan ruim € 364.000,- en daar komt € 40.000,- spaargeld bij. Gaat het om een (vaak recente gebouwde) woning met een A+, A++ of A+++ label, dan mag die woning zelfs maximaal € 424.000,- kosten en bij een A++++ label zelfs € 434.000,-. Als bij het label A++++ ook nog een energieprestatiegarantie geldt voor ten minste 10 jaar, dan bedraagt de maximale koopsom zelfs € 444.000,-.

Een woningkoper krijgt dus vanaf 2024 een lijstje mee met zes verschillende hypotheekbedragen, uitgesplitst naar het energielabel van de woning. Het energielabel speelt tegenwoordig al een heel belangrijke rol voor woningkopers en -eigenaren en zal alleen maar belangrijker worden. Onze verwachting is dat de prijsverschillen tussen woningen met een goed en slecht energielabel nog groter worden dan ze nu al zijn.

Extra financiële ruimte om te verduurzamen

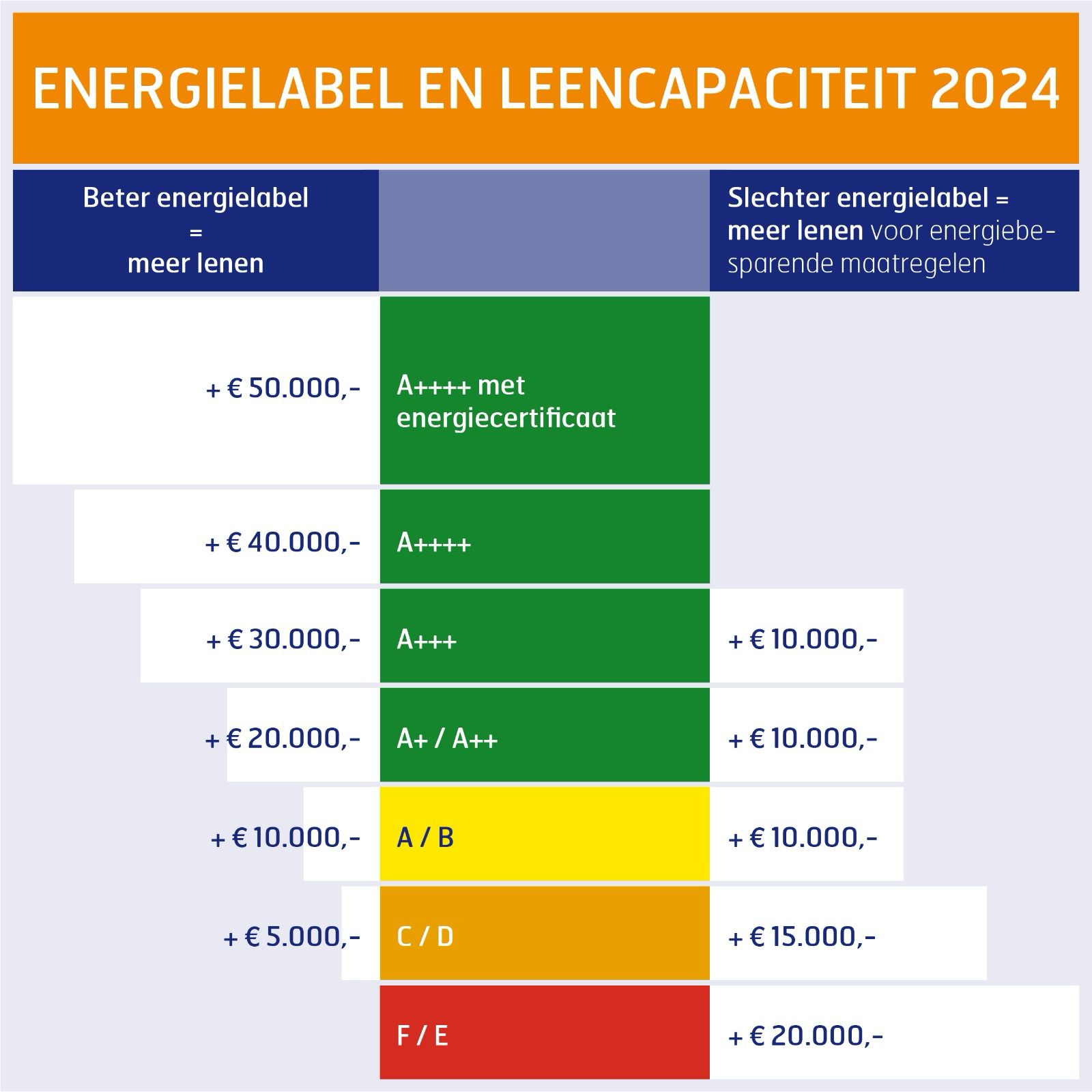

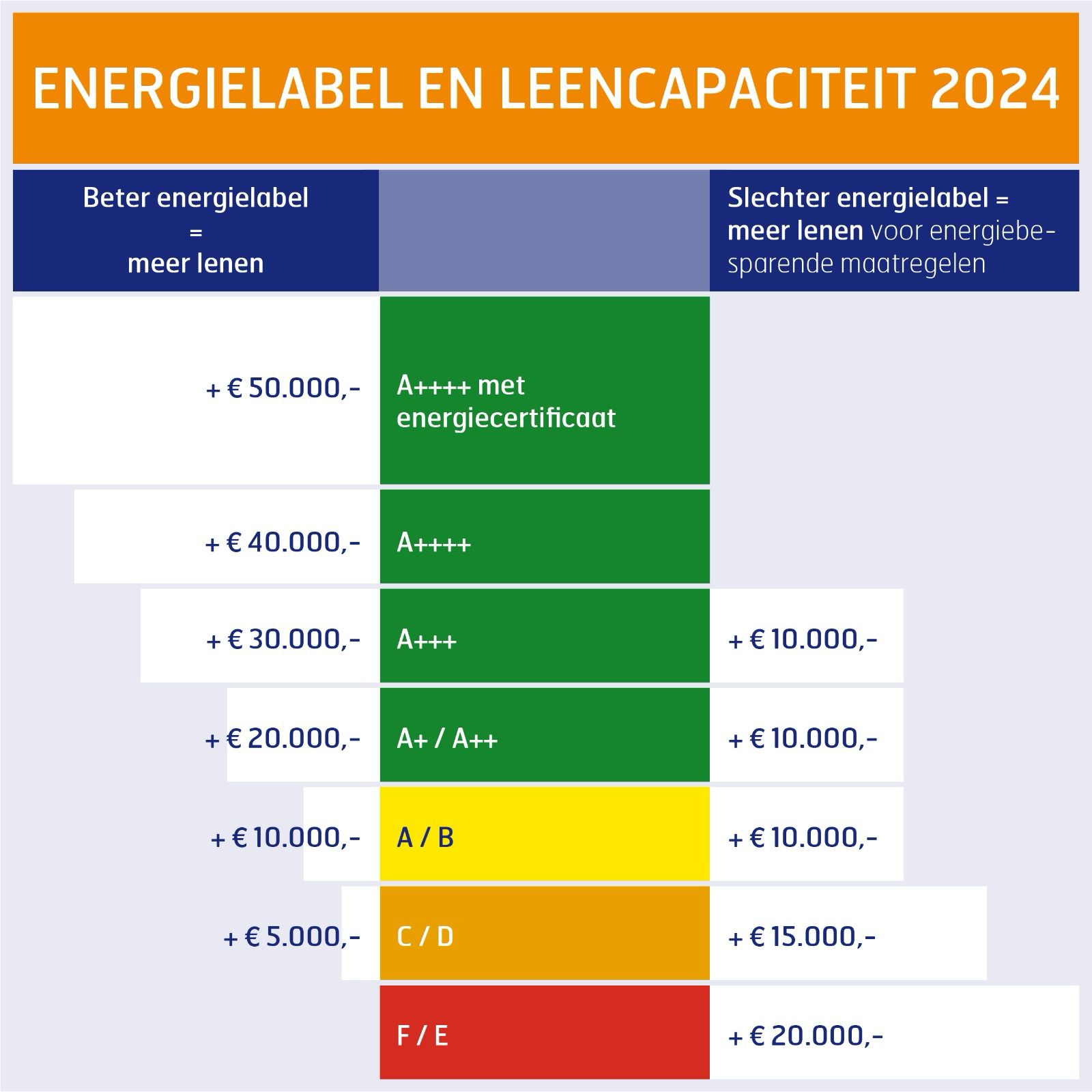

Het positieve is dat woningkopers meer financiële ruimte krijgen als ze hun woning verduurzamen. Vorig jaar kon je ongeacht het energielabel van je woning bij de meeste geldverstrekkers € 9.000,- extra lenen voor verduurzaming. Die regeling vervalt en daarvoor in de plaats komt een regeling die rekening houdt met het energielabel van de gekochte woning. Daarbij geldt: hoe lager het energielabel, hoe meer extra leenruimte je krijgt. Bij een woning met een E-, F- of G-label kun je € 20.000,- meer lenen als je dat bedrag gebruikt voor het verduurzamen van je woning. Bij een woning met een C- of D- label kun je € 15.000,- extra lenen om te verduurzamen en bij de labels A+++, A++, A+, A of B kun je € 10.000,- extra lenen.

Laten we teruggaan naar de man uit het voorbeeld. Hij kon maximaal € 404.000,- uitgeven aan een woning met een E-, F- of G-label. Wanneer hij extra verduurzaamt, mag hij

€ 20.000,- extra lenen. Hij kan daardoor waarschijnlijk een grote verbetering van het energielabel realiseren. Het gevolg is dat de woning behoorlijk meer waard wordt. De overheid hoopt dat veel woningkopers deze nieuwe regeling als stimulans zien om hun woning te verduurzamen, waardoor bestaande huizen een steeds hoger energielabel krijgen.

Van de woningen op Funda die op dit moment te koop staan of op ‘in onderhandeling’ staan, zien we dat ongeveer 4% een energielabel A+, A++ of A+++ heeft. Daarnaast heeft 35% van die woningen een energielabel A of B, 34% heeft een label C of D en 17% heeft een label E, F of G.

Voordelen beter energielabel

Een hoger energielabel is om meerdere reden belangrijk voor een woningkoper. Een hoger energielabel betekent dat een huis energiezuiniger is en dat daardoor de energielasten lager zijn. Dat is ook belangrijk voor het milieu. Bovendien is het prettiger wonen in een verduurzaamd huis. Denk bijvoorbeeld aan minder tocht, betere ventilatie, de woning houdt de warmte in de winter beter vast en je ervaart meer koelte op warme dagen.

Nog een belangrijk voordeel: een woning met een hoger energielabel is meer waard. Zoals we eerder al schreven, verwachten wij dat de verschillen tussen vergelijkbare woningen met het energielabel als enige verschil verder toenemen. In de toekomst zal het ook steeds moeilijker worden om geldverstrekkers te vinden die een woning met een E-, F- of G-label willen financieren.

Verduurzamen naar een beter energielabel moet

Onder andere vanuit Europa is er al wetgeving en komt er nog meer wetgeving aan waardoor sommige geldverstrekkers nu al hypotheken voor woningen met een energielabel A tegen een iets lagere rente kunnen aanbieden. Omdat deze hypotheken een groen label meekrijgen, kunnen die geldverstrekkers namelijk goedkoper geld ophalen op de financiële markten om deze hypotheken te financieren.

Die Europese wetgeving zorgt er ook voor dat geldverstrekkers in de toekomst steeds minder graag woningen met een slecht energielabel willen financieren en die op een bepaald moment zelfs helemaal niet meer zullen financieren. Ruim een maand geleden gaf de eerste geldverstrekker al aan alleen nog een hypotheek te willen verstrekken voor een woning met een energielabel C of hoger. Voor woningen met een slechter energielabel kun je nog wel een hypotheek krijgen, maar alleen als je een verbeterplan aanlevert waarmee je kunt aantonen dat je energielabel minimaal omhoog gaat naar energielabel C. Dit zal niet de enige geldverstrekker zijn die deze eis stelt. De komende jaren zullen steeds meer geldverstrekkers dit soort maatregelen doorvoeren.

Stimuleer verduurzaming van woning in plaats van verduurzaamde woningen

Van Bruggen Adviesgroep ziet dat geldverstrekkers op dit moment het vergroenen van hun woningportefeuille met name proberen te bereiken door hypotheken te stimuleren voor woningen met een energielabel A of hoger door bij die woningen een kleine rentekorting te geven. Van Bruggen Adviesgroep zou het een goede zaak vinden als geldverstrekkers juist verduurzaming van minder duurzame woningen stimuleren in plaats van vooral het kopen van bestaande verduurzaamde woningen te stimuleren.

De overheid zet een belangrijke stap door het lenen van een hoger bedrag niet mogelijk te maken voor de verduurzaming van woningen met een slecht energielabel. Geldverstrekkers zouden dit extra kunnen stimuleren door bijvoorbeeld voor dat deel van de lening een veel lagere hypotheekrente te vragen.

Lagere hypotheek voor woningen met een E-, F- of G-label, zeker voor stellen

De nieuwe hypotheeknormen gaan in op 1 januari 2024. Dat wil zeggen dat de nieuwe normen gelden voor hypotheken waarvoor het bindend akkoord door de geldverstrekker wordt uitgebracht in 2024.

Nieuwe normen betekent ook dat het kan uitmaken voor een consument of een hypotheek nog net past binnen de normen van 2023 en misschien niet meer binnen de normen van 2024 of omgekeerd. Sommigen kunnen in 2024 meer lenen en anderen juist minder. Dat was altijd al zo bij het ingaan van nieuwe hypotheeknormen. Dit jaar is het ingewikkelder, omdat je maximaal te lenen bedrag in 2024 ook afhangt van het energielabel van je woning.

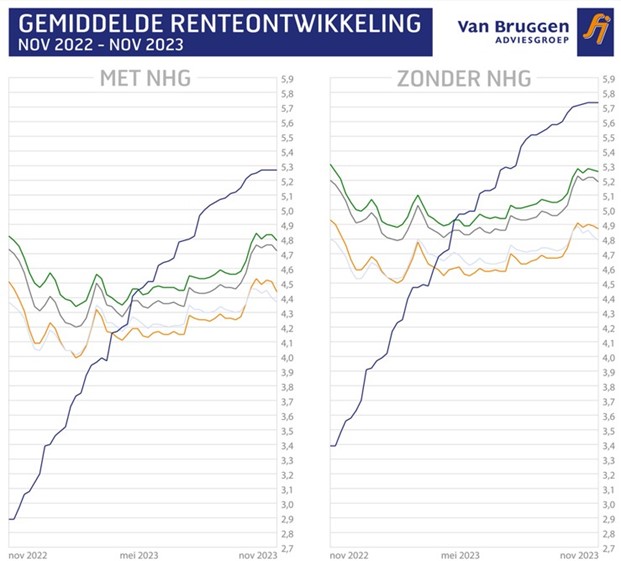

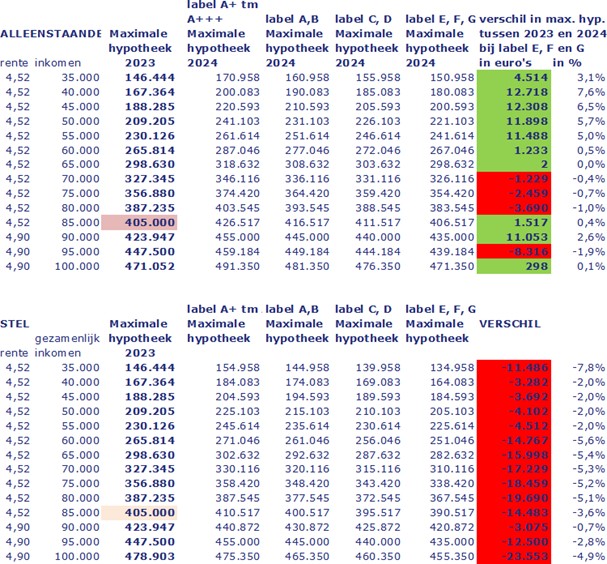

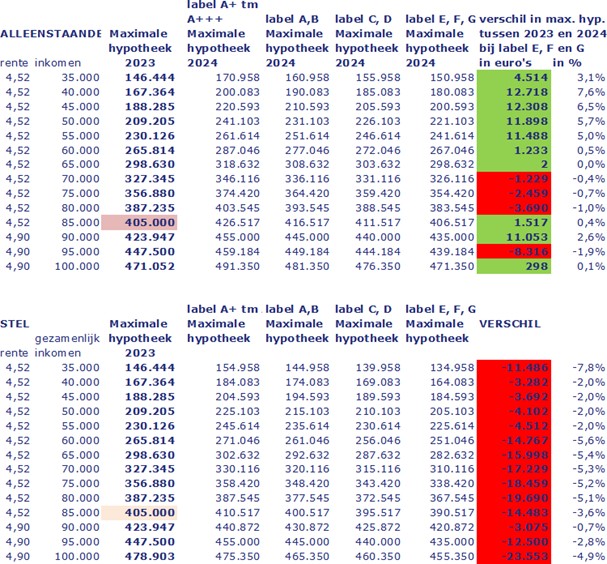

In bijlage 1 hebben we voor zowel singles als voor stellen bij verschillende inkomens aangegeven hoeveel ze kunnen lenen op basis van de hypotheeknormen in 2023 en in 2024. Voor 2024 laten we meerdere kolommen zien, gesorteerd op energielabel. We zijn uitgegaan van een gemiddelde hypotheekrente voor 10 jaar vast van 4,52% tot de NHG-grens en van 4,90% voor leningen boven de NHG-grens. De maximale hypotheekberekening houdt geen rekening met een eventuele loonstijging per 1 januari.

Een paar conclusies:

- Een alleenstaande kan in 2024 bij een gelijkblijvend inkomen in veel gevallen € 10.000,- tot € 20.000,- meer lenen dan in 2023 als hij een woning met energielabel A of B koopt. Vooral bij goedkopere woningen, veelal appartementen, kan dit een prijsopdrijvend effect hebben.

- Zelfs voor goedkopere woningen met een E-, F- of G-label hebben alleenstaanden in 2024 meer te besteden. Zij kunnen ongeveer € 12.000,- meer lenen. Bij inkomens vanaf ongeveer € 70.000,- verdwijnt dat voordeel ten opzichte van 2023.

- Stellen kunnen bij een ongewijzigd inkomen in 2024 een stuk minder lenen dan in 2023. Dat geldt zeker als ze een woning met een E-, F- of G-label willen kopen. De verlaging verschilt per inkomenscategorie. Het varieert van ongeveer € 3.000,- tot € 27.000,- minder kunnen lenen.

- Als een stel een woning met een A- of B-label koopt, dan kan er bij een gezamenlijk inkomen tot en met € 55.000,- meestal net iets meer geleend worden. Bij hogere inkomens kan een stel meestal € 5.000,- tot € 15.000,- minder lenen.

- Onze verwachting is dat de prijsverschillen tussen woningen met een goed en slecht energielabel toenemen. Dat betekent wel dat het op een bepaald moment voor consumenten weer interessant wordt om een woning met een lager energielabel te kopen en met de extra leencapaciteit verduurzaming te financieren. In bijlage 2 laten we bij een woning met een E-, F- of G-label zien hoeveel extra geleend kan worden om te verduurzamen en wat dit doet met de maximale leencapaciteit. Door verduurzaming kunnen woningen met een slecht energielabel een beter energielabel krijgen, waardoor de woning meteen een stuk meer waard wordt. Verduurzaming van woningen met een slecht energielabel zal in 2024 daarom vaker voorkomen.

BIJLAGE 1 Maximaal berekening 2023 versus 2024

Blijf op de hoogteSchrijf je nu in voor de nieuwsbrief en blijf op de hoogte van het laatste (rente)nieuws.

Bedankt voor uw aanmelding.